La Bolsa porteña registró un récord y las acciones argentinas subieron hasta 8% en Wall Street

Las acciones argentinas extendieron en la primera sesión de noviembre la corriente ganadora que sostuvieron en octubre y subieron este martes hasta su máximo intradiario en pesos, por renovadas compras de inversores institucionales que optan por papeles de alta liquidez como cobertura a la inflación nacional y la devaluación de la moneda soberana.

El índice S&P Merval de la Bolsa de Comercio de Buenos Aires aumentó un 2%, a 153.002 puntos, para alcanzar un récord nominal intradiario, por encima del el máximo anterior de 150.971 puntos del 19 de septiembre. El panel de acciones líderes acumula un alza en pesos de 82,3% en 2022, y de 22,6% en dólares “contado con liqui”.

Este mercado venía de liderar las alzas de octubre con un 7,8% en pesos y de 8,5% en dólares “contado con liqui”mediante el sustento de acciones energéticas y financieras.

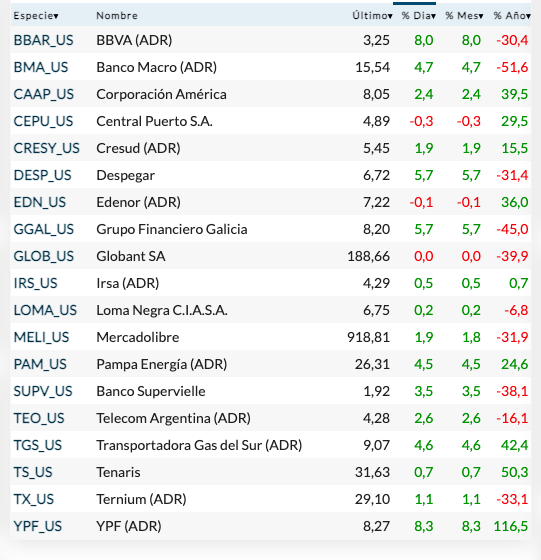

Mientras que los índices de Wall Street registraron cifras negativas en un rango de 0,2% a 0,9%, tras ganancias en torno al 8% en octubre, las acciones y ADR de compañías argentinas que son negociadas en dólares en Nueva York registraron ganancias de hasta 8%, lideradas por YPF (+8,3%) y Banco Francés (+8%). Grupo Financiero Galicia avanzó un 5,7%, al igual que la agencia de turismo online Despegar. YPF acumula una suba anual de 117% en dólares (121% en los últimos tres meses).

La economía doméstica soporta una escalada de precios minoristas en torno al 100% para el 2022 y una devaluación del peso mayorista que durante el mes pasado trepó al 6,1%, equivalente a una suba del tipo de cambio oficial de 6,5% en octubre. En este aspecto, las acciones ofician de cobertura frente a la depreciación del peso y un mercado de cambios restringido por los controles oficiales.

“De la mano del viento externo, los activos domésticos han venido ensayando una reacción y así es que la reanudación de una mayor cautela en el apetito por riesgo global junto al monitoreo inicial por el ‘efecto Lula’ activan una toma de ganancias sobre los bonos en dólares, más allá de los ADR buscan esquivarla y continúan sostenidos”, comentó el economista Gustavo Ber, titular del Estudio Ber.

Damián Vlassich, analista de renta variable de IOL (InvertirOnline), explicó que “en sintonía con lo que viene siendo un 2022 positivo para la mayoría de los activos argentinos, el mercado continuó con su buena racha durante el décimo mes del año y, a pesar de la incertidumbre política y económica, las acciones de las empresas del país operaron con fuertes alzas”.

Otro dato más que interesante del selectivo argentino es que, desde que empezó el 2022 hasta ahora, ha logrado subir más de 20% en dólares, “mientras que los principales índices estadounidenses, han caído entre un 19% y un 30% respectivamente.”, añadió Vlassich.

En cuanto a la renta fija, los bonos en dólares ganaron un 1,9% en promedio, según la referencia de los Globales del canje que se negocian en Wall Street, tras alzas de 8% promedio en octubre. EL pico de la suba de los globales en dólares fue de 5% en la jornada de hoy a pesar del contexto internacional. El GD30 acumula tres ruedas al alza cerrando hoy en $22,85.

El riesgo país de JP Morgan, que mide el diferencial de las tasas de retorno de los bonos del Tesoro de los EEUU con similares emisiones emergentes, recortaba 41 enteros para la Argentina, a 2.583 puntos básicos a las 17:20 horas. Respecto al pico registrado a mediados de julio (2.943 puntos), la caída acumulada es del 12 por ciento.

“A la hora de tomar decisiones de inversión tenemos que pensar en los niveles de nominalidad de la economía. El tipo de cambio y la tasa de interés crecen a igual ritmo, mientras que la inflación va mas rápida”, comentó Paula Gándara, CIO de Adcap Asset Management.

Desde Portfolio Personal Inversiones hicieron foco en el escenario externo e indicaron que “el mercado estará atento a lo que suceda este miércoles -2 de noviembre- en la reunión de la Fed (Reserva Federal de EEUU) ¿Qué esperamos? El mercado descuenta que el comité retocará la tasa de política monetaria en +75 puntos básicos, aunque la verdadera atención está en las señales que muestre de cara al futuro. Cualquier mención que sugiera una pausa será visto con buenos ojos en el mercado”.

Más ventas del Central

También en sintonía con lo ocurrido en octubre, el BCRA efectuó ventas en el mercado mayorista por USD 27 millones, en una sesión con importantes negocios por USD 540,8 millones en el segmento de contado (spot). La entidad monetaria mantiene en 2022 compras netas por 4.500 millones de dólares.

“El complejo agroexportador totalizó ingresos en octubre por unos USD 1.217 millones, una baja del 85% respecto de septiembre pasado. Desde enero, los exportadores de cereales y oleaginosas acumulan ingresos por USD 35.034 millones, el mejor registro anual desde que se llevan registros”, sostuvo Gustavo Quintana, operador de PR Corredores de Cambio.

Con un dólar libre que terminó sin variantes, a $290 para la venta, y un dólar mayorista que avanzó 37 centavos a $157,28, la brecha cambiaria se ajustó a 84,4%, la más reducida desde el 24 de junio (77,9%).

También operaron en baja los dólares implícitos en activos bursátiles, que tocaron mínimos desde el 16 de septiembre, aunque recuperaron algo de terreno sobre el cierre. El “contado con liquidación” terminó a $303,67 y el dólar MEP, a 292,84 pesos. La brecha entre el dólar MEP y el dólar oficial se ubica en 86%, siendo este el nivel más bajo desde junio de este año.

Seguir leyendo:

(Fuente: Infobae)