Este jueves se efectuará la última licitación del Tesoro de abril

En el plano de la deuda pública, esta semana le pondrá al Gobierno un exigente objetivo a cumplir: el de la renovación de abultados vencimientos en pesos, en un marco difícil por la aceleración de la inflación, la presión alcista para el dólar y las amplias necesidades financieras para afrontar un 2021 que demandará más gasto para asistir a los damnificados por la pandemia de COVID-19.

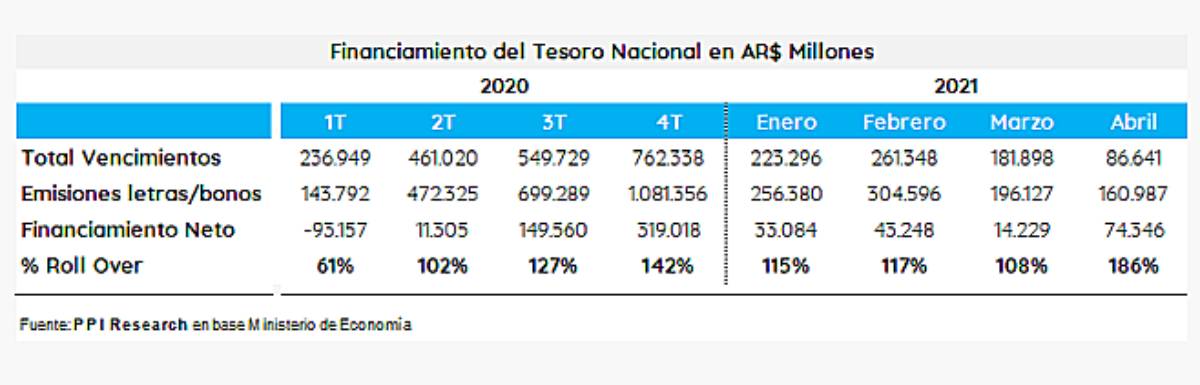

Este jueves 28 de abril se efectuará la última licitación del Tesoro correspondiente al mes de abril, un mes en el que se cortó el impulso positivo exhibido desde principios de año, con una cómoda renovación de los vencimientos en pesos sin necesidad de subir las tasas para captar financiamiento neto positivo.

Fuente: Portfolio Personal Inversiones.

Fuente: Portfolio Personal Inversiones.

Ya en las últimas cuatro semanas se observó una suerte de agotamiento de las expectativas del mercado, que venía incrementando su posición en títulos en moneda doméstica, con un dólar calmo y controlado por las intervenciones oficiales.

El dato de inflación de marzo, un 4,8% mucho más alto que lo previsto, conocido en abril y que coincidió con el aumento récord de contagios de coronavirus, complicó la estrategia de financiamiento planteada por el ministro de Economía, Martín Guzmán.

De hecho, en la última licitación de bonos en pesos de marzo y en la primera de abril, el Tesoro no logró renovar la totalidad de los vencimientos. La semana pasada, ante un nuevo escenario de restricciones y gastos, la presión se mantuvo sobre el Tesoro, que debió subir las tasas para captar $123.158 millones y mantener en el mes un financiamiento neto de 74.390 millones de pesos.

No obstante, este jueves afrontará la agenda de vencimientos más abultada de abril, en la que deberá cubrir unos $121.800 millones en el mercado local.

Fuentes del mercado refirieron que la gran novedad será que varias Letras serán colocadas “sin precios mínimos”, medida que habilita a un margen mayor para convalidar tasas más altas y garantizar así el éxito de la emisión entre los agentes privados. (Fuente: Infobae)